Últimas horas para la recategorización en el régimen del monotributo. Hasta la medianoche de hoy, 17 de agosto.

Silvia Stang

LA NACION

Los contribuyentes deben cumplir con este trámite que, en este 2021 signado por la incertidumbre para los pequeños contribuyentes llega de manera tardía -por las marchas y contramarchas en las decisiones del Gobierno respecto del sistema- y con la vigencia de una nueva tabla de valores.

A continuación, las claves para saber cómo ubicarse en una u otra categoría y para conocer cuáles serán los efectos en cuanto al pago de la cuota mensual.

-En qué consiste la recategorización

-Es un trámite en el cual los monotributistas deben observar la facturación de un período de 12 meses y, en caso de corresponder, también otros parámetros que determinan la pertenencia y la categorización en este esquema impositivo (superficie afectada a la actividad, monto de alquileres devengados, consumo de electricidad y precio unitario máximo de venta de un bien), para evaluar si están ubicados en el casillero correcto de la tabla o si deben hacer un cambio. En este caso, el período que deberá observarse es el terminado el 30 de junio de 2021. En rigor, cada año el segundo trámite de recategorización está habilitado entre el 1° y el 20 de julio; esta vez, la fecha se retrasó porque, a principios de este mes, estaba pendiente de aprobación en el Congreso un proyecto de ley que, entre otras cuestiones, dispuso nuevos valores en la tabla de categorías que rige durante el actual segundo semestre de 2021.

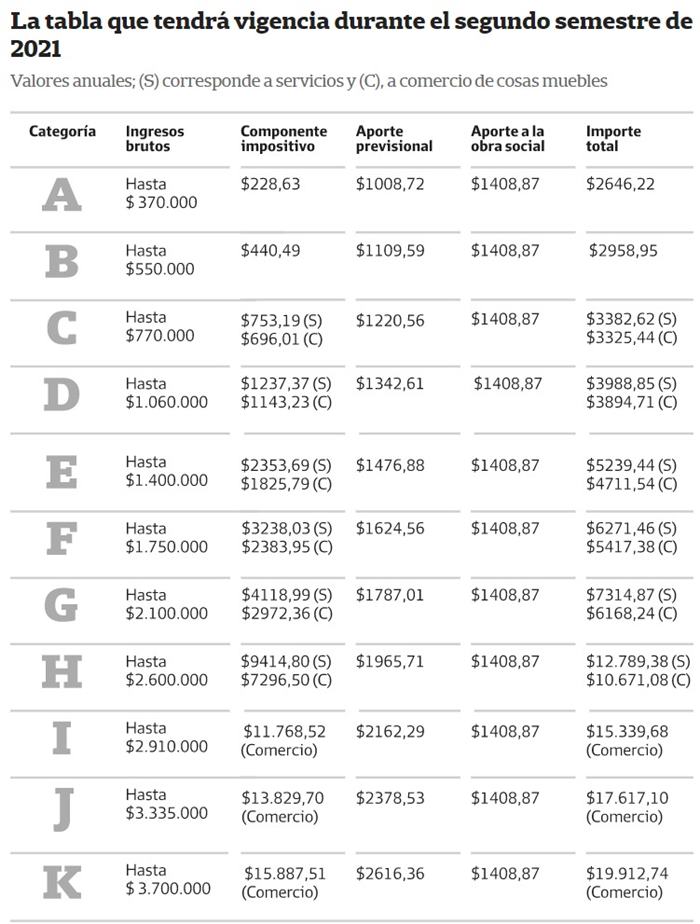

-Cuáles son los valores de la tabla vigente

-A la actualización de los valores de la tabla que se hizo en junio pasado con efectos desde enero (esa actualización implicó una suba de 35,3% de los ingresos topes de cada categoría), la ley 27.639 le agregó otros incrementos, que son de mayor porcentaje cuanto más baja es la categoría. La tabla, que se reproduce en el cuadro que acompaña esta nota, prevé las siguientes facturaciones anuales máximas, en cada caso. Categoría A: $370.000; B: $550.000; C: $770.000; D: $1.060.000; E: $1.400.000; F: $1.750.000; G: $2.100.000; H: $2.600.000 (esta es la categoría más alta en caso de que la actividad sea la prestación de servicios); I: $2.910.000; J: $3.335.000; K: $3.700.000 (los últimos tres escalones son solo válidos para la actividad comercial).

Los contribuyentes del sistema deberán observar cuál fue su facturación en el período de 12 meses terminado el 30 de junio de este año y, en función del número resultante, ubicarse en la escala; por ejemplo, si alguien tuvo un ingreso de $320.000, estará en la categoría A; si en cambio su facturación fue de $1.000.000, entonces le corresponderá la categoría D. La suba de los valores de ingresos topes eleva las probabilidades de bajar de categoría (dependiendo, claro, de cómo le haya ido a cada contribuyente con su actividad).

-Cuáles serán los importes mensuales a pagar

-La ley 27.617, aprobada en el Congreso a principios de abril y reglamentada por la AFIP a inicios de junio, había determinado un incremento de las cuotas del monotributo de 35,3%, válido para todo 2021 (ese porcentaje equivale a la suba nominal que tuvo la jubilación mínima en 2020). Otra ley, votada en forma más reciente, retrotrae los valores de las cuotas correspondientes al período de enero a junio, pero deja vigente el incremento para todo el segundo semestre del año. Todo esto incluye tanto el componente impositivo como también los aportes a la obra social y al sistema jubilatorio. Por lo tanto, en este mes de julio debieron pagarse las cuotas con los valores ya reajustados y según la categoría en la que cada contribuyente está actualmente. La recategorización tiene efectos a partir de la cuota de agosto; es decir, quien entre hoy y el 17 del mes próximo cambie de categoría, deberá abonar el importe que figure en ese casillero a partir de agosto y hasta enero de 2022 (en el primer mes de cada año hay otra recategorización, cuyos efectos son a partir de febrero).

En la categoría A, por ejemplo, el llamado “impuesto integrado” es de $228,63 y el aporte previsional, de $1008,72. El pago a la obra social (que es igual en todas las categorías) es de $1408,87 mensuales. En la tabla adjunta que acompaña la nota se consignan los valores para todos los escalones de la tabla.

-Qué pasa con los otros parámetros, más allá de la facturación anual tope de cada categoría

-Los valores que ya se habían consignado en la tabla que rigió para el primer semestre de este año no se modifican en la que está vigente durante la segunda parte del año. Así, en el caso de la actividad comercial, el precio máximo unitario de venta de un producto es de $39.401,62. Y los alquileres devengados podrán ser de hasta $423.667,03 en el caso de las categorías más elevadas, de la H a la K (para las categorías más bajas rigen importes menores).

-Cómo es el trámite

-Se hace ingresando, siempre con clave fiscal, en la página de la AFIP o en www.monotributo.afip.gob.ar. En esta último caso, aparece la opción de la recategorización entre los títulos se ven en la primera pantalla. Al clikear allí, el sistema va dando información sobre la categoría en la que está el monotributista y pide los datos de la facturación del último año y, en caso de corresponder, también de los otros parámetros del sistema. En función de esos datos, luego aparece asignada una determinada categoría que, en caso de ser confirmada, regirá por todo un semestre.

-Cuándo vence la cuota de agosto y de cuánto será

-Según informó la AFIP días atrás, la cuota de agosto vencerá el día 27; es decir, una vez terminado ya el período de recategorización. Se deberá pagar el importe de la categoría en la que cada uno haya quedado ubicado.

-Qué pasa con la cuota de julio

-Venció el 20 de este mes. En este caso, rigió el importe incrementado en un 35,3% (respecto del valor de 2020) correspondiente a la categoría en la que se está hasta ahora (los efectos de la recategorización son desde agosto).

-La cuota de junio, ¿venció en forma posterior a la de julio? ¿Por qué? ¿Qué pasa si se había pagado de más por ese mes?

-Sí, el vencimiento de junio fue el 5 de agosto, en lugar de haber sido durante ese mismo mes, como ocurre habitualmente. Esto se dispuso porque los valores que estaban vigentes durante el sexto mes del año eran los surgidos de la ley 27.617, aprobada en abril (los de 2020 incrementados en un 35,3%), y ya se sabía que, con una nueva normativa (en ese momento, pendiente de aprobación en el Congreso), esa suba no sería aplicable para el período de enero a junio.

Sin embargo, la prórroga del vencimiento fue publicada en el Boletín Oficial del 24 de junio y el plazo original vencía el 25, por lo que muchos ya habían pagado. Entonces, lo que debería ocurrir ahora es que a esos contribuyentes les aparezca la diferencia a su favor en su estado de cuenta. Para verificarlo, se puede ingresar en la página de la AFIP con la clave fiscal e ir a la opción “CCMA Cuenta Corriente para Monotributistas y Autónomos”. En este apartado, además, deberían verse las diferencias que eventualmente surjan por los pagos hechos en los primeros meses del año, ya que la nueva ley retrotrajo el aumento de las cuotas mensuales, pero no la reubicación de los contribuyentes en la tabla que hizo en junio la AFIP en muchos casos, con efecto desde enero.

Silvia Stang